Dans cet article, nous allons établir une stratégie permettant à une grande majorité d’entre nous de nous constituer un patrimoine immobilier d’1 millions d’euros sur une durée de 20 ans environ.

Il ne s’agit pas de vous en mettre plein les yeux avec des méthodes obsolètes mais bien de vous donner une démarche à suivre compatible avec le durcissement des conditions d’octroi des prêts immobilier amorcé en 2021.

1. Réduisez votre endettement avant de vous lancer dans l’investissement immobilier

Si vous ne voulez pas vous retrouver vite plafonnés à un taux d’endettement de 35%, il convient de partir d’un taux d’endettement le plus faible possible.

Pour cela, faites le point sur vos crédits en cours. Peut-être certains arrivent-ils prochainement à échéance ?

Votre premier réflexe sera certainement de penser que puisqu’il ne reste que peu de temps, vous ne remboursez quasiment plus que du capital et qu’il n’y a donc aucun intérêt à les solder plus tôt que prévu.

Si cette réflexion est tout à fait pertinente pour une personne qui ne souhaite pas faire d’investissement locatif à court terme, elle ne l’est plus pour un investisseur immobilier.

Admettons que vous avez un crédit travaux de 500€ par mois qui arrive à son terme dans 2 ans. La banque regarde la situation à un instant T. Elle ne se projette pas 2 ans plus tard et tout ce qu’elle voit, c’est que vous avez aujourd’hui, 500€ de capacité d’emprunt de moins.

La solution la plus radicale est donc de solder immédiatement votre emprunt. Mais si vos finances actuelles ne vous le permettent pas, envisagez d’allonger la durée de cet emprunt. Si vous avez plusieurs emprunts en cours (résidence principale, voiture, travaux, consommation, etc.), vous pouvez même les regrouper et les rallonger.

Notez que pour cela vous devrez probablement passer par un courtier en prêt immobilier car votre banque actuelle ne vous permettra généralement de rallonger vos crédits que de 2 ans au maximum.

Nous sommes conscients de la difficulté psychologique que cela présente. Nous sommes passés par là.

Vous étiez soulagés de savoir que votre crédit arrivait prochainement à son terme et que vous en seriez définitivement débarrassé. Et là, nous vous proposons de rempiler pour 10 ou 15 ans de plus. C’est dur mais dites-vous que cela libérera une capacité d’emprunt conséquente.

2. Commencez par l’achat d’un studio…

Pour mettre le pied à l’étrier de l’investissement immobilier et oser se lancer rapidement, nous vous conseillons de commencer par un investissement peu risqué : le studio en centre-ville ou à proximité des grands pôles d’enseignement d’une ville étudiante.

Le studio présente de nombreux avantages :

- Il est liquide, c’est-à-dire qu’il peut se revendre très rapidement en cas de nécessité.

- Il y a une forte demande locative pour ce type de biens et pas que l’été. Outre les étudiants, les studios sont également plébiscités par les jeunes actifs.

- Il présente un très bon rapport loyer / prix d’achat.

A titre d’exemple, un studio dans l’hypercentre de Toulouse coûte environ 140 000€ à 155 000€ tous frais compris tandis qu’il faut compter sur une fourchette de 77 000 € à 86 000€ pour une solution clé en main dans l’hypercentre de Montauban.

Cela représente donc un apport initial variant entre 7 000€ et 15 000€ si vous souhaitez investir dans l’une de ces 2 villes.

N’oubliez pas que le temps est le principal allié de l’investisseur locatif et que plus vite vous vous lancez, plus vite vous vous enrichirez.

Aussi, ne cédez pas aux sirènes des buzzwords de l’immobilier. Immeuble de rapport, division de maison, coliving ou sous-location professionnelle font certes l’actualité et les choux gras des vendeurs de formation, mais ils ne conviennent qu’à une minorité d’investisseurs. Il faut pour cela du temps, un esprit entrepreneurial et être déjà familier avec l’investissement locatif.

Commencez petit, commencez sûrement mais surtout, commencez maintenant.

3. Mais n’achetez pas que des studios

Le studio, c’est formidable pour commencer, mais les grands investisseurs ne se contentent pas d’investir uniquement dans des studios.

En effet, construire un patrimoine immobilier d’1 million d’euros prend 2 fois plus de temps avec 10 studios à 100 000€ chacun qu’avec 5 T2 à 200 000€ par exemple.

Cela vous demandera 2 fois plus de travail : recherche du bien, négociation, demande de financement, gestion des travaux, gestion locative, etc.

Par ailleurs, les locataires restent moins longtemps dans un studio, donc vous aurez plus de turnover à gérer.

Mais surtout, ce n’est pas parce qu’un studio est plus rentable qu’un T2 qu’il vous rendra plus riche.

Relisez bien cette phrase car elle peut sembler contre-intuitive. La notion clé qui sous-tend cette affirmation est celle d’enrichissement latent. Il est important que vous vous appropriez car c’est la recette de l’investisseur immobilier à succès.

4. Explication de l’enrichissement latent

Lorsqu’ils parlent de leurs biens, il semblerait que les investisseurs n’aient qu’un seul mot à la bouche : “rentabilité”. Oh bien sûr, beaucoup conviennent que la rentabilité brute ne signifie pas grand-chose et c’est pourquoi ils préfèrent se pencher sur la rentabilité nette, voire même sur la rentabilité nette d’impôt.

Note : un amalgame de langage est souvent fait et nous l’avons conservé ici. Les termes à employer ne sont pas “rentabilité brute” ou “rentabilité nette” mais “rendement brut” et “rendement net”.

C’est un premier pas mais il est à notre sens insuffisant et surtout, il n’est pas l’indicateur premier de l’objectif que nous recherchons : l’enrichissement et la création d’un patrimoine d’1 million d’euros.

Ce qui fait que nous possédons un patrimoine d’1 millions d’euros, ce n’est pas le fait d’avoir des emprunts pour des biens dont la valeur de marché est d’1 million d’euros. Tant que les crédits ne sont pas intégralement remboursés, les biens ne nous appartiennent pas à 100%.

C’est la différence qui existe entre le “patrimoine brut” et le “patrimoine net”.

Notre patrimoine net immobilier se calcule en additionnant le capital amorti pour chacun de nos biens.

Pour rappel, une mensualité de crédit se compose :

- de capital

- d’intérêts

- d’assurance.

Alors que les intérêts et l’assurance sont “perdus” au profit de la banque, plus nous remboursons de capital, plus notre enrichissement net s’accroît.

A chaque fois qu’un investisseur nous contacte et nous fait part de ses souhaits, nous lui envoyons une simulation correspondant aux types de biens identifiés.

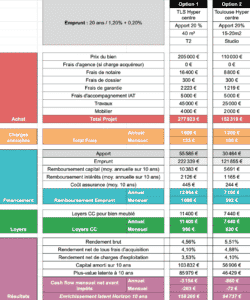

Voici un exemple simplifié de cette simulation pour un T2 et un studio dans l’hypercentre de Toulouse.

Il est intéressant de noter que le studio présente de meilleurs rendements et un effort d’épargne plus limité que le T2.

Pour autant, l’enrichissement latent à 10 ans est bien moindre. Cela est principalement dû au fait que la part de capital remboursé chaque mois sur le T2 est supérieure.

Ainsi, le projet qui s’avère de prime abord le moins rentable est en réalité le plus générateur d’enrichissement personnel dans sa globalité.

5. L’arbitrage, une arme redoutable

Aujourd’hui, si vous investissez en LMNP, vous bénéficiez d’avantages fiscaux qui vous permettent de ne pas subir de fiscalité pendant 7 à 8 ans. Cette durée est souvent réduite à 5 ans environ si vous faites de la LCD (location courte durée) car cette activité génère plus de revenus.

Pour créer un nouveau déficit de charges, vous pouvez enclencher de nouveaux travaux ou bien revendre votre bien et partir sur une nouvelle acquisition de nouveaux amortissements (3 à 10 ans pour le mobilier, 25 à 40 ans pour l’immobilier et les frais d’actes, 5 à 25 ans pour les travaux).

Une alternative est de revendre votre bien (= « arbitrer »). Il ne s’agit pas uniquement de gommer la fiscalité mais surtout et avant tout de profiter de la hausse des prix de l’immobilier.

Dans les simulations que nous adressons à nos clients, nous partons sur l’hypothèse d’une hausse des prix de l’immobilier de 3% par an.

Avec le jeu des intérêts composés, cela fait une hausse de 30,48% en année 10 et de 75% en année 20.

Ainsi, selon cette simulation un logement acheté 100 000 € aujourd’hui pourra être revendu 175 000 € dans 20 ans. Croyez-moi, ces chiffres sont raisonnables lorsque l’on sait que les prix de l’immobilier ont en réalité augmenté de 281% entre 2020 et 2021 à Toulouse (source : Meilleurs Agents).

Restons sur cet exemple d’un appartement acheté à 100 000 € avec 10 000 € d’apport que l’on souhaite vendre au bout de 8 ans.

Au terme de ces 8 ans, sa valeur de marché est de 123 000 €. Si on le revend, on réalise donc une plus-value de 23 000 € et on solde le crédit qui y est rattaché. Le calcul de l’imposition sur la plus-value réalisée dépend du cadre dans lequel vous effectuez vos investissements (nom propre, SCI à l’IS, SCI à l’IR, SARL de famille, etc.)

Pour simplifier les calculs, nous allons imaginer l’investissement fait en LMNP et une fiscalité sur la plus-value égale à 5 000 €. Ce montant de 5 000 € est purement indicatif mais réaliste.

Récapitulons les chiffres du projet :

- Prix d’achat, tous frais inclus : 100 000 €

- Capital restant dû au bout de 8 ans : 57 000 €

- Prix de vente : 123 000 €

- Imposition sur la plus value : 5 000€

- Mensualité de crédit : 437 €

Au moment où je revends mon bien et solde mon crédit j’encaisse donc 123 000 € – 57 000 € – 5 000 €, soit 61 000 €.

Par ailleurs, je récupère une capacité d’emprunt de 437 €.

Les 10 000 € d’apport d’il y a 8 ans se sont donc transformés en 61 000 € que je peux utiliser comme apport sur plusieurs biens.

Ainsi, je peux apporter par exemple 3 x 20 333€ sur 3 appartements d’une valeur de 123 000 € par exemple.

Vous remarquerez que nous vous suggérons des apports dépassant les 10% de la valeur du bien, mais plus votre patrimoine augmente, plus la banque exigera de l’apport.

6. Aller plus loin

Voici quelques idées de stratégies vous permettant de constituer ce patrimoine d’1 million d’euros plus rapidement.

6.1 Générer plus de cash flow

Pour pouvoir multiplier les investissements, il vous sera difficile de ne rester que sur des investissements patrimoniaux. En effet, si ces derniers vous permettront de réaliser une belle plus-value à la revente et ont le mérite d’être très liquides, ils nécessitent un effort d’épargne mensuel.

Par conséquent, vous risquez d’atteindre plus rapidement votre taux d’endettement de 35%.

Il est donc intéressant d’avoir également des biens plus générateurs de cash flow. Chez Investir à Toulouse, nous sommes plus à l’aise avec le fait de générer du cash flow en ayant recours à des modes d’exploitations plus rentables (location courte durée ou colocation) qu’en explorant des quartiers exotiques ou en investissant dans de petits villages.

Attention, ces stratégies peuvent être très profitables et d’autres investisseurs locatifs s’en sont fait une spécialité mais nous ne serons peut-être pas les mieux à même de vous accompagner pour ces types de projets.

Générer du cash flow permet de rassurer votre partenaire bancaire et de constituer plus rapidement de l’apport pour les prochains investissements. En effet, plus vos investissements seront nombreux, plus la banque vous demandera systématiquement de l’apport.

6.2 S’associer pour bénéficier de la capacité d’emprunt d’autres personnes

Vous pouvez le faire au sein d’une SARL de famille ou bien d’une SCI à l’IS.

Par exemple, en vous associant avec vos parents qui ont peut-être déjà remboursé leur résidence principale et ont un taux d’endettement minime, voire nul, vous mutualisez vos capacités d’emprunt.

Ils n’auront pas forcément besoin de contribuer financièrement mais vous permettront de réaliser votre projet en présentant un dossier plus rassurant à la banque.

6.3 Investir en société

Votre banque vous demandera certainement d’investir en société pour réaliser vos investissements. Pour cela, nous vous conseillons de prendre contact avec un expert comptable.

Dans un prochain article, nous développerons un exemple de stratégie détaillée avec chiffres à l’appui permettant d’atteindre un patrimoine d’1 million d’euros en 20 ans grâce à l’investissement locatif.